极目新闻记者 柴荆

今年以来,险资举牌上市公司动作频频,记者注意到,长城人寿已多次在市场上出手,据统计,2024年截至目前,长城人寿已先后增持或举牌八家上市公司。业内人士表示,投资向来是把双刃剑,频繁举牌也存在一定风险。若标的质量不如预期,投资退出时会产生亏损。另外,保险公司经营依赖资产和负债两端,一旦资产端收益率跟不上,负债端承诺的收益率下滑,增加流动性风险。

年内举牌耗资超30亿元

2024年截至目前,长城人寿已先后增持或举牌大唐新能源、秦港股份、绿色动力环保、赣粤高速、无锡银行、中原高速等8家上市公司。据测算,仅计算长城人寿获取的持有5%以上股权的上市公司的股份,长城人寿合计耗资超30亿元。

值得关注的是,最近三次举牌,长城人寿的目标均是H股上市公司,而之前的举牌目标则集中在A股。据香港联交所最新资料显示,10月25日,长城人寿保险增持大唐新能源500万股,每股作价2.3593港元,总金额为1179.65万港元。增持后最新持股数目为2.01亿股,最新持股比例为8.03%。

华创证券在研报中表示,相较之下H股具备折价优势,且针对港股红利税问题,机构投资者通过港股通投资H股,连续持有H股满12个月取得的股息红利所得,可依法免征企业所得税。从被举牌公司所处行业来看,长城人寿更加偏向于公用事业类上市公司,且大多都为央企或地方国企。

经济学家、新金融专家余丰慧接受极目新闻记者采访时表示,保险公司举牌背后主要是为了寻找投资回报更高的资产,以提高自身资金运用效率。保险公司的资金量大,需要不断寻找优质的投资渠道来保证收益,股市就是其中一个重要的投资场所。通过举牌,保险公司可以获取上市公司的股权,从而分享企业成长带来的红利,同时也可能获得董事会席位,参与到公司的经营决策中去,这有助于保护自己的投资利益。

不过,举牌也存在一定的风险。特别是对于那些业绩不佳的公司,保险公司频繁举牌可能是出于战略考虑,希望通过自身的资源和管理能力帮助企业改善经营状况,实现价值提升。但是,这种做法也有失败的风险,如果被举牌公司的业绩持续恶化,保险公司可能会面临较大的财务损失。过度集中投资于少数几家公司也可能增加保险公司的投资组合风险,影响到保险资金的安全性和稳定性。因此,保险公司需要在追求高收益的同时,注意分散风险,保持合理的投资结构。

偿付压力下的盈利困扰

密集举牌上市公司的背后,长城人寿的盈利能力和偿付能力充足率压力不小。

资料显示,长城人寿成立于2005年9月。年报显示,2016年至2018年,长城人寿分别净亏损5.19亿元、7.23亿元、15.93亿元,三年总计亏损28.35亿元。

在此之后,长城人寿实现扭亏为盈,但净利润一直维持在亿元左右。年报显示,2019年至2022年,长城人寿分别实现净利润0.92亿元、1.35亿元、1.49亿元、0.99亿元。

不过,到了2023年,长城人寿再次出现亏损。年报显示,2023年长城人寿实现净亏损3.67亿元。2024年一季度,长城人寿再次亏损3.52亿元,但受益于二季度以来股票市场行情回暖,至2024年三季度,长城人寿年内累计净利润扭亏为盈,达到5.36亿元。

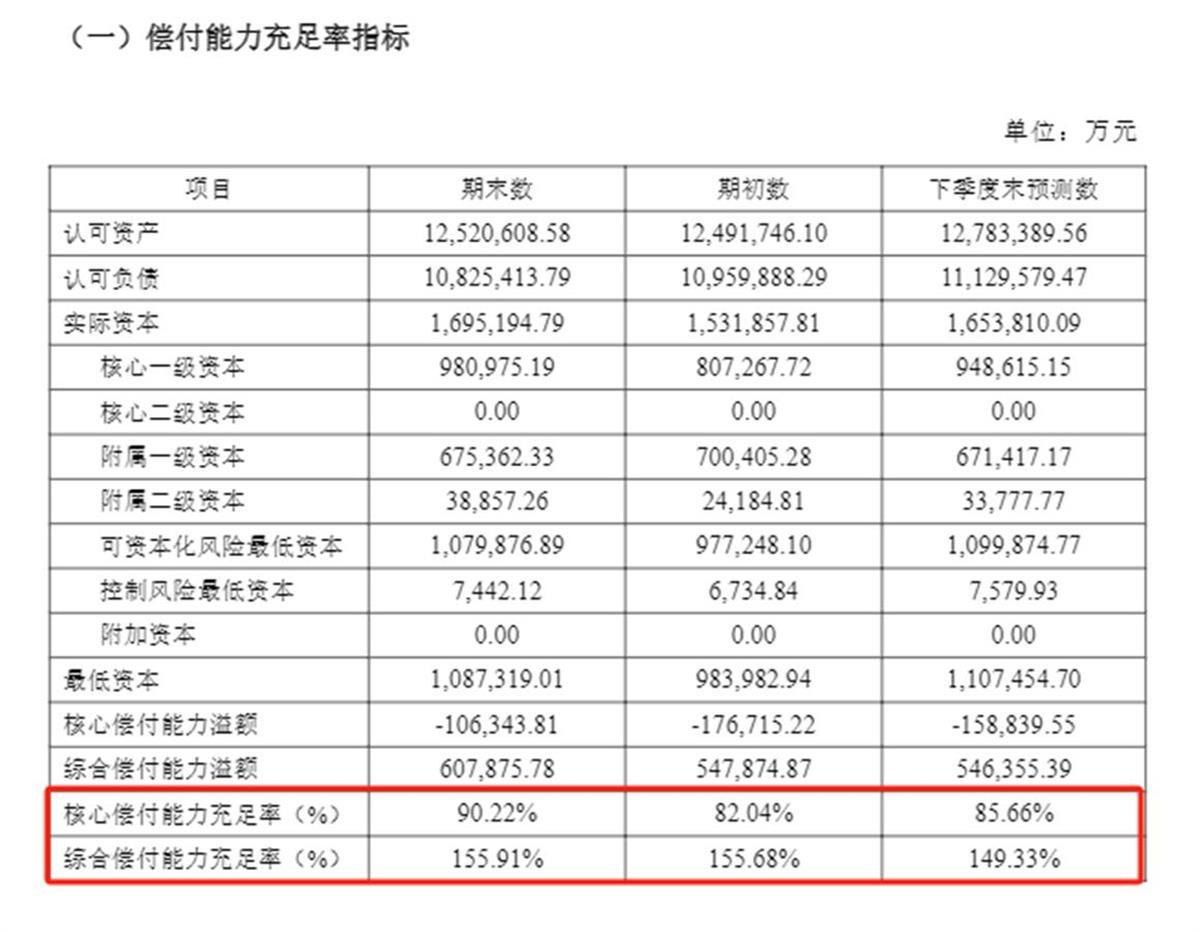

根据保险公司偿付能力监管规则,保险公司核心偿付能力充足率和综合偿付能力充足率分别需要不低于50%和100%,2023年末,长城人寿核心偿付能力充足率和综合偿付能力充足率分别为90.61%、160.21%。最新披露的长城人寿第三季度偿付能力报告中显示,核心偿付能力充足率和综合偿付能力充足率分别为90.22%、155.91%,尚未有明显好转。且根据下季度末预测数,还有进一步下滑的趋势。

长城人寿第三季度偿付能力报告截图

中诚信国际在最新的跟踪评级报告中指出,由于业务规模扩张及偿付能力报告口径下部分长期股权投资减值计提增加,考虑到未来公司保险业务的持续拓展及资本市场的不确定性,公司偿付能力充足水平仍面临压力。

(来源:极目新闻)

更多精彩资讯请在应用市场下载“极目新闻”客户端,未经授权请勿转载,欢迎提供新闻线索,一经采纳即付报酬。24小时报料热线027-86777777。